建邦基金作为一支专业投资管理机构,在董事长罗凤燕的领导下,从小到大,从弱变强,一步一步在完成破茧蝶变式发展,在产业加资本的道路上,建邦基金科学合理的布局与严谨规范的投资,以优质产业和项目为抓手,在中国证监会的监管与指导下,实现了稳步而跨越式发展。经过多年产业投资及资本市场经验的积累,具有了丰富的项目价值挖掘能力,已经成为河北省私募基金行业集金融、实业、专业和社会资源为一体的高效资源整合平台,打造出一支专业、严谨、高效、专注的优秀管理团队。

在基金的发展方向与业务趋势方面,建邦基金始终深度研究国家政策方针,准确把握市场发展规律,抓住市场机遇,制定长远规划,明晰发展方向,把并购基金(Buyout Found)作为建邦基金的下一步主导业务类型和重点发展方向。董事长罗凤燕多次在团队会议中强调并购基金在未来市场机遇中发展的重要性,并以“联想旗下的弘毅资本并购中国玻璃”的经典案例给大家进行深入浅出的培训,这个经典的并购案例大致的剧情脉络如下:

苏波集团因债转股方式将中国华融和中国信达的两笔债务转成股东,中国华融和中国信达分别持股为33.13%和3.52%,江苏宿迁国有资产经营公司为控股股东占63.35%,联想掏出650万元收购了江苏宿迁市国有资产经营公司,从而控制了该公司旗下所有的国有资产,然后将这些国有资产卖给联想海外公司,再将这些国有资产在香港上市,该上市公司继续收购其他国企,将蛋糕做大,6年后联想套现退出。

并购基金作为产业资本与金融资本结合的产物,其本质上是为实体经济服务,支持实体经济的产业整合、创新与转型。也是私募股权投资基金中一个重要的分支和组成部分。其主要投资于成熟行业中的成熟企业和新兴行业中的成长型企业。

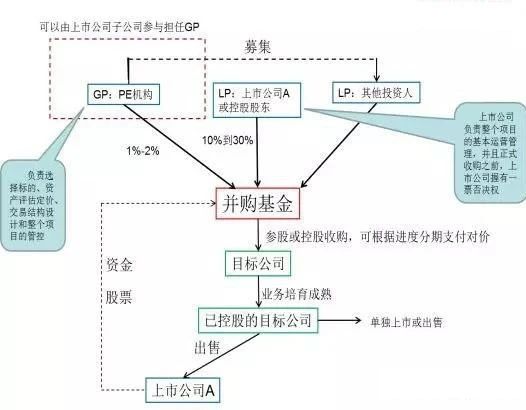

并购基金流程图如下:

一般上市公司参与的案例较多,上市公司作为有限合伙人,参与出资设立并购基金,由类似于建邦基金这样专业的PE类投资机构作为普通合伙人,对上市公司上下游产业链的优质公司或者未来转型发展的战略产业进行投资并购,在并购基金内培育成熟后择机注入上市公司。上市公司并非资本运作专业机构,不一定储备专业资本运作人员,在并购过程中,还需依赖类似于建邦基金这样的专业投行团队或财务顾问。因此,在设立并购基金过程中,上市公司对基金管理人的要求必须具有丰富资本运作经验,包括标的遴选能力、募资能力、投后管理能力、上市公司市值管理能力等。而建邦基金显然已具备这些能力和资源。

|